Mục Lục

Vậy là lần cắt giảm lãi suất đầu tiên của Cục Dự trữ Liên bang (Fed) đã diễn ra và chúng ta không còn trong giai đoạn “lãi suất cao kéo dài”, mà bước vào chu kỳ cắt giảm lãi suất mới, có khả năng kéo dài đến tận năm 2025. Điều này có phải là tin tốt cho thị trường chứng khoán không? Không hẳn vậy.

Tại sao chu kỳ cắt giảm lãi suất ít xảy ra?

Thực tế là chu kỳ cắt giảm lãi suất không diễn ra thường xuyên. Trung bình, cứ khoảng 10 năm mới có một chu kỳ cắt giảm lãi suất, vì Fed điều chỉnh lãi suất phù hợp với chu kỳ kinh tế. Khi nền kinh tế tăng trưởng, Fed tăng lãi suất để kiểm soát tăng trưởng. Khi nền kinh tế chậm lại, họ giảm lãi suất để khuyến khích chi tiêu và tăng trưởng kinh tế.

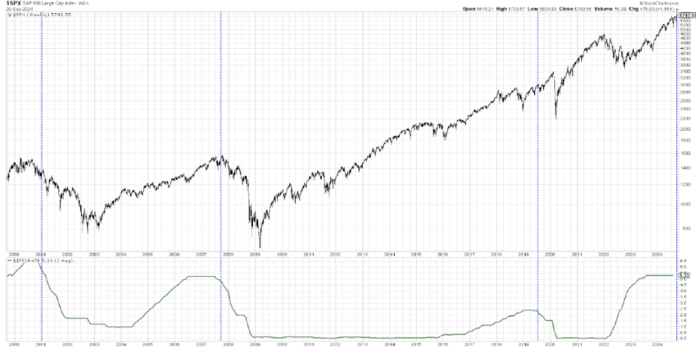

Biểu đồ ở trên cho thấy chỉ số S&P 500 cùng với Lãi suất Quỹ Fed hiệu quả. Các đường dọc màu xanh đánh dấu lần cắt giảm lãi suất đầu tiên trong mỗi chu kỳ. Vậy tại sao các chuyên gia đầu tư lại do dự ăn mừng sau lần cắt giảm lãi suất này? Bởi vì họ nhớ đến những năm như 2001 và 2007, khi thị trường chứng khoán giảm mạnh trong nhiều tháng sau quyết định cắt giảm lãi suất đầu tiên.

Tuy nhiên, cũng cần nhắc lại, chỉ số S&P đã tăng trong khoảng 6-7 tháng sau lần cắt giảm lãi suất đầu tiên vào năm 2019. Đại dịch COVID-19 đã thay đổi hoàn toàn cục diện, nên không thể đoán chắc liệu thị trường có tiếp tục tăng nếu không có sự kiện đó. Nhưng nhìn chung, cổ phiếu thường có xu hướng giảm sau quyết định cắt giảm lãi suất đầu tiên.

Lãi suất và hiệu suất thị trường chứng khoán

Để hiểu rõ hơn mối quan hệ giữa lãi suất và thị trường chứng khoán, hãy cùng xem xét hình dạng của đường cong lợi suất. Biểu đồ tiếp theo cho thấy sự chênh lệch giữa lợi suất trái phiếu kho bạc kỳ hạn 10 năm và 2 năm, thường được gọi là “2s vs 10s”.

Trong biểu đồ trên, bạn có thể thấy sự khác biệt giữa lợi suất 10 năm và lợi suất 2 năm. Đường ngang màu tím nằm ngay mức 0, vì khi tỷ lệ này giảm xuống dưới mức này, chúng ta có hiện tượng đường cong lợi suất đảo ngược.

Các đường dọc màu đỏ cho thấy khi đường cong lợi suất đã đảo ngược nhưng sau đó trở lại hình dạng bình thường. Các vùng màu cam biểu thị các giai đoạn suy thoái, và phần dưới của biểu đồ hiển thị chỉ số S&P 500 để tham chiếu.

Hầu như mỗi cuộc suy thoái đều diễn ra theo chuỗi sự kiện tương tự. Đầu tiên, đường cong lợi suất trở nên đảo ngược khi các nhà đầu tư trái phiếu trở nên kém lạc quan về tăng trưởng kinh tế trong tương lai.

Cuối cùng, đường cong lợi suất trở lại hình dạng bình thường, và không lâu sau đó, thị trường chứng khoán bắt đầu giảm khi nền kinh tế rơi vào suy thoái.

Kết luận

Điều này có nghĩa là chúng ta chắc chắn sẽ thấy giá cổ phiếu giảm như những gì đã thấy khi các mô hình tương tự xuất hiện? Tất nhiên là không. Lãi suất và Fed chỉ là một phần trong hệ thống phức tạp của các chỉ số giúp chúng ta hiểu được môi trường thị trường.

Tuy nhiên, nếu lịch sử có bài học gì, đó là chu kỳ cắt giảm lãi suất thường mang lại điều tốt đẹp cho cổ phiếu, nhưng không ngay lập tức. Nhà đầu tư cần thận trọng, theo dõi các dấu hiệu của xu hướng giảm tiềm năng, và tập trung vào những lĩnh vực của thị trường vẫn cho thấy sức mạnh tương đối trong bối cảnh bất ổn hiện nay.